(原标题:预见2022:《2022年中国防水建筑材料产业全景图谱》(附市场规模、竞争格局、发展前途等))

防水建筑材料行业主要上市公司:目前国内防水建筑材料行业的上市企业主要有东方雨虹(002271)、科顺股份(300737)、凯伦股份(300715)、亚士创能(603378)等。

本文核心数据:中国防水建筑材料产量、中国防水建筑材料产品结构、中国防水建筑材料规模以上公司数和营业收入、主要上市公司的市场份额

防水建筑材料是防止雨水、地下水、工业和民用的给排水和空气中的湿气、蒸汽等侵入建筑物的功能性材料。从产品划分来看,目前建筑防水材料主要为防水卷材和防水涂料。具体包括SBS/APP改性沥青防水卷材、高分子防水卷材、防水涂料、自粘防水卷材、沥青复合胎柔性防水卷材等。其中,应用最广泛的是改性防水卷材、高分子防水卷材、防水涂料和自粘防水卷材。

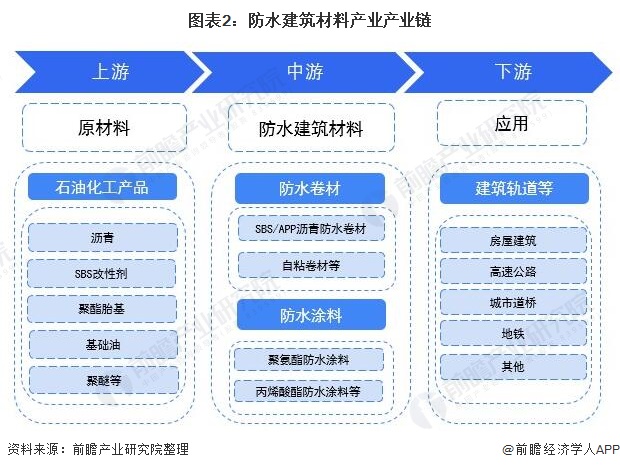

防水建筑材料产业链包括上游石油化学工业原材料、中游防水建筑材料制造以及下游应用。上游石油化学工业原材料包括沥青、SBS改性剂、聚酯胎基、基础油、聚醚等;中游包括防水建筑材料制造包括防水卷材和防水涂料的生产制造;下游应用包含房屋建筑、高速公路、城市道桥、地铁等。上游原材料价格波动直接影响防水建筑材料行业的采购成本;下业对防水建筑材料行业的发展具有较大的牵引和驱动作用,它们的需求变化直接决定了行业未来的发展状况。

目前,防水建筑材料上游参与者包括宝利国际、融捷股份、中石油燃料油有限责任公司等原材料制造商。防水建筑材料产业链中游是防水建筑材料制造商,包括东方雨虹、科顺股份、北新建材、凯亮股份等。下游参与者包括建筑企业,如中国建筑、中国中铁、中国铁建、中国交建、中国中冶、中国电建等。

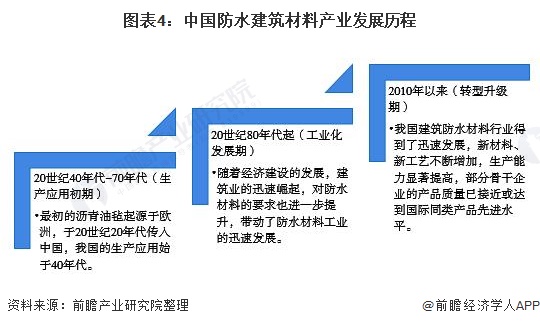

最初的沥青油毡起源于欧洲,于20世纪20年代传入中国,我国的生产应用始于40年代。新中国成立后,我国创建了一批油毡厂,1952年全国油毡产量达到1500万平方米。油毛毡在相当长的一段时期内都是唯一的防水材料。

20世纪80年代以来,随着经济建设的发展,建筑业的迅速崛起,对防水材料的要求也逐步提升,带动了防水材料工业的迅速发展。同时,我国开发出三元乙丙橡胶、氯化聚乙烯一橡胶共混、聚氯乙烯等合成高分子防水卷材,自行研制的SBS、APP改性沥青防水卷材。

近年来,随国民经济发展的发展和建筑业的持续增长,我国建筑防水材料行业得到了迅速发展,新材料、新工艺持续不断的增加,生产能力明显提高,部分骨干企业的产品质量已接近或达到国际同种类型的产品先进水平。

根据隆众资讯数据,2012-2020年,中国沥青产能呈逐年增长趋势,从2012年的2696万吨增长至2020年的7005万吨,年均复合增长率约12%。2020年我国沥青总产能达到7005万吨。一直以来,我国沥青供给方面始终处于产能过剩的状态,一方面各大沥青生产企业产能不断扩张,另一方面,新增沥青生产水平跟不上产能扩张速度。

近年来,随着我们国家建筑业公司制作和经营规模的逐步扩大,建筑业总产值持续增长,2010-2020年,中国建筑业总产值由9.52万亿元增长至26.39万亿元。2020年,中国建筑业产值达到263947.04亿元,比2019年增长6.24%。

2020年,全国建筑业企业房屋施工面积149.47亿平方米,比2019年同比增长3.68%,增速比2019年提高了1.36个百分点;竣工面积38.48亿平方米,连续四年下降,比2019年下降4.37%。

根据中国建筑防水协会的有关数据,2012-2020年,中国防水建筑材料产量逐年上升,由13.56亿平方米增长至25.15亿平方米。2020年,防水建筑材料产量25.15亿平方米,由于疫情的影响,增速有所放缓,并呈现前低后高态势。

2、规模:2020年中国防水建筑材料行业规模以上企业营业收入达到1087亿元

据中国建筑防水协会披露的多个方面数据显示,2016-2020年,我国防水建筑材料行业规模以上(主要经营业务收入在2000万元以上)企业的营业收入呈波动上升的态势。2020年,随着防水行业经济活动的持续复苏,规模以上防水建筑材料企业的主要经营业务收入较2019年有所上升,达到1087亿元,行业效益进一步改善。

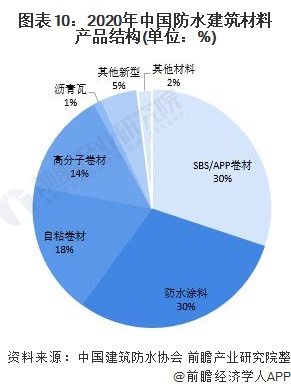

2、产品结构:当前防水建筑材料以沥青基卷材为主,高分子防水卷材受到政策鼓励

根据中国建筑防水协会数据,2020年,我国防水建筑材料的产品中的SBS/APP卷材占比为30%,自粘卷材占比为18%,SBS/APP卷材和自粘卷材均属于沥青基卷材。高分子卷材和沥青瓦占比分别为14%和1%,防水涂料的占比为30%。

高分子防水卷材包括EPDM、PVC、TPO等材料,耐久性高、安全环保无污染,还可以重复使用,是未来防水材料发展的主流,市场需求会逐渐提高。在《建材工业鼓励推广应用的技术和产品目录(2016-2017年本)》中,工信部将高分子防水卷材列为鼓励推广的建材工业产品目录。

2021年7月,国家住建部发布《房屋建筑和市政基础设施工程淘汰危及安全生产施工工艺、设备和材料目录(第一批)(征求意见稿)》。其中,沥青类防水卷材热熔工艺为限制类施工工艺,可替代的施工工艺、设备、材料有高分子增强复合防水卷材、自粘类改性沥青防水卷材、高密度聚乙烯自粘胶膜防水卷材等。

在企查猫平台以“防水建筑材料”为关键词进行检索,多个方面数据显示,我国防水建筑材料行业生产公司数较多,但企业规模较小。通过对企业所在地进行汇总可知,我国山东省、江苏省、河北省防水建筑材料生产企业相对较多。防水建筑材料的经济运输半径约为500公里,因此具有一定的区域性特征;行业内企业普遍规模较小,较多企业局限于生产所在地区域从事防水材料的销售,进一步加剧了行业的区域性特征。

从代表性企业区域分布看,防水建筑材料行业内领先企业东方雨虹、北新建材、远大洪雨均位于北京;科顺股份、卓宝科技和蓝盾防水位于广东省内;凯伦股份、雨中情、三棵树分别位于江苏、陕西和福建。

根据中国建筑防水协会统计数据,2016-2020年防水建筑材料规模以上公司数波动上升,2018年规模以上防水公司数达到784家,为近年来的最高值;2019年规模以上防水公司数为653家,2020年达到723家。

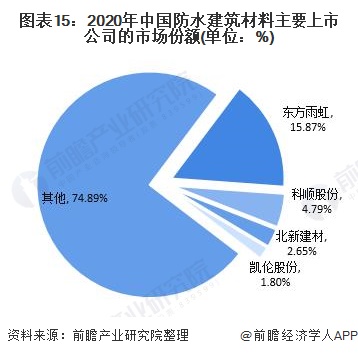

目前,国内建筑防水行业集中度较低、市场较为分散、竞争不够规范,“大行业、小企业”依旧是行业发展标签。依据相关上市公司的防水建筑材料业务营业收入占中国防水建筑材料行业规模以上企业营业收入的比例计算得到其市场占有率。东方雨虹的市场占有率达到15.87%,为行业第一。

根据中国房地产业协会披露的有关数据,2018-2021年,东方雨虹均获评2020中国房地产开发企业500强首选供应商服务商品牌,首选率位于行业第一,“东方雨虹”品牌慢慢的变成了中国建筑防水行业公认的优质品牌。其余领先品牌有科顺、北新建材、凯伦、卓宝、雨中情等。

防水材料是建筑业及其它相关行业所需要的重要功能材料,是建筑材料工业的一个重要组成部分。随着我们国家国民经济的快速发展,不仅工业建筑与民用建筑对防水材料提出了多品种、高质量的要求;在桥梁、隧道、国防军工、农业水利和交通运输等行业和领域中也都需要高质量的防水密封材料。

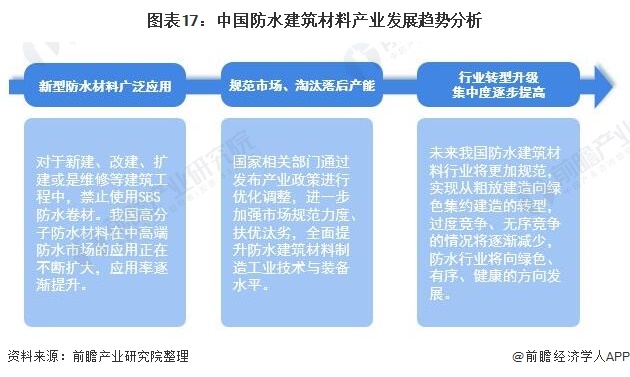

我国高分子防水材料在中高端防水市场的应用将逐步扩大,应用率逐渐提升。行业技术进步加速,防水建筑材料制造工业技术与装备水平全方面提升,淘汰落后生产能力,促进行业结构调整和产业升级,更有助于优势企业做大做强,行业集中度逐步提升。

2、到2025年主要防水材料总产量将达到35亿平方米以上,规模以上企业营业收入超过1800亿元

2021年5月,中国建筑防水协会发布《建筑防水行业“十四五”发展展望》,指出“十四五”期间我国防水建筑材料行业的发展目标,并提出2035年将我国基本建设变成全球防水强国为远大目标。“十四五”期间,我国主要防水材料产量的年均增长率保持在7%以上,到2025年,主要防水材料总产量达到35亿平方米以上,规模以上企业营业收入超过1800亿元,规模以上企业总利润超过120亿元。

证券之星估值分析提示北新建材盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示融捷股份盈利能力优秀,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示东方雨虹盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示宝利国际盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示凯伦股份盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示科顺股份盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示中国铁建盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示中国中铁盈利能力平平,未来营收成长性良好。综合基本面各维度看,股价偏低。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。